天然我的大部分融资抓仓仍是从建行转到了招行,可是照旧留了10万股建行行动驰念品。3年前我在22.5元将融资仓的兴业银行沿路抛售换成了建行。这3年天然扣除融资利息仅仅小赚一笔,可是确定好过昔时3年招行和兴业银行的走势。

建行行动四大行中最优秀的标的,我还会不时遥远追踪。

净利息收入评估:

建行在一季度的净利息收入和我的评估成果收支未几,可是弘扬体式差得有点多。建行第一季度得净息差环比飞腾了1bp,朝上我的预估。可是,1季度的金钱同比增速要远逊于我的预估。不外建行通过教悔滋生金钱的占比来褂讪净利息收入。是以,最终建行的净利息收入比我评估的要略高少量。

一季度建行的净息差环比飞腾1bp,其中滋生金钱收益率反弹4bps,欠债资本飞腾3bps。滋生金钱收益率反弹的原因一方面是建行对现存金钱进行了优化,压低了低收益的同行金钱和买入返售金钱,加多了高收益的信贷金钱。另一方面是建行从客岁下半年运行缩短了彭胀的速率,较少的新投放金钱会减少低收益金钱对老金钱收益率的稀释作用。

欠债资本环比飞腾可能主如若因为在一季度建行为了褂讪欠债也参与了抢进款畅通,酿周到体欠债资本反弹。

通过上头的分析,个东说念主合计一季度的净息差反弹属于个例,况且莫得什么抓续性。建行的金钱增速仍是一步降到位,背面金钱欠债结构进一步优化的空间不大。净息差想要抓续反弹照旧需要外部环境改善,要么是经济复苏信贷需求加多,要么是缩短进款利率。这两条莫得显耀进展的情况下,净息差以横盘为主。

接下来,咱们要评估建行平均滋生金钱限度。咱们不错按照总限度增长和平均滋生金钱占总金钱的比例进行评估。一季度,建行的总金钱同比增长7.55%,连年头增长3.66%,看起来同比增长未几。可是,如果按照我用净息差收复法推算出来的滋生金钱进行相比,一季度滋生金钱同比增长12.8%。这也便是为什么一季度净利息收入同比降幅不大的原因。可是,当今平均滋生金钱占总金钱的比例仍是拉到96%以上,很难再进一步。

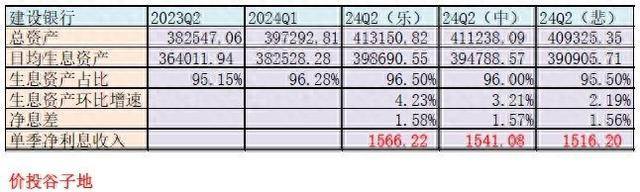

有计划到央行清晰的M2同比增速在2季度仍是下滑到7%傍边。货币供应仍是运行边缘性收紧。是以,总限度的同比增速我设为保管在7.5%傍边。概括上头的身分后,建行的净利息收入评估如下表1所示:

表1

如表1所示,建行第二季度单季净利息收入的中性评估为1541.08亿,鸿沟是1516.2亿~1566.22亿。

手续费评估

建行的手续费收入在本年一季度录得了同比着落8.69%。有计划到本年运行扩充的报行合一双于代理保障手续费是一个千里重的打击。这个手续费同比着落的幅度仍是算较小的了。

频繁建行的手续费会有显耀的开门红特色,即一季度弘扬很好,二季度环比会产生很大的下滑。2022年和2023年建行二季度的手续费环比降幅齐在30%以上,其中2023年-35.88%,2022年-32.44%。

是以,关于第二季度建行的手续费评估以267亿为中性评估成果,正负10亿为波动鸿沟。

其他非利息收入评估

建行的其他非利息收入在扣除了建信东说念主寿保障收入后,占总营收的比例是很低的。一季度,其他非息收入119.19亿,只占沿路应收的5%。再加受骗今建行的滋生金钱占比偏高,来回性金融金钱占比势必很低。我对比了昔时两年的其他非息收入,二季度的营收环比齐是着落40%以上。很显明这种环比弘扬一定有一些内在的关连,可是很缺憾关于其他非利息收入清晰的信息是在是太少了。是以,我只可按照磨真金不怕火方针去评估,予以2季度其他非息收入中性估值71.5亿,±5亿为波动区间。

业务不停费评估

建行的业务不停费在本年金融行业薪资严监管的布景下,再重迭营收不外劲,会延续客岁压降业务不停费保利润的想路。本年一季报建行不停费和其他同比下滑0.37%,经营中报全体营收的同比增速应该亦然在0%隔邻,隐微负增长。我给出营运过火他2季度支拨为571.5亿,上半年同比下滑0.15%,±10亿行动波动空间。

信用减值亏本评估

建行的减值亏本是相比难估的。因为,决定银行减值亏本算提力度的2个身分永别是营收和不良。营收不好倾向于少提减值亏本,更生成不良增多倾向于多提减值亏本措置不良。建行当今的情形恰正是2个地点同期存在。这种情况下只有参考一季度的定调即可。一季度建行的减值亏本同比缩短6.63%,也便是说需要减少计提可是降幅不成太大。是以,我对中报减值亏本的评估是同比个位数负增长。

骨子税率评估

大行的骨子税率变动相对较小,不错有计划用2024年1季度的骨子税率对建行进行评估。

长入上头的评估和底下的净利息收入分析,汇总数取得表2:

表2

净利润中性增速为-2%,高下限永别为-5.04%和1.06%,中性增速±1.5%为高概率区间,即-3.5%~-0.5%。